Insights > Boletins

Boletins

Boletim de Fundos de Investimento e Finanças Estruturadas – Agosto 2024

12 de setembro de 2024

O Boletim de Fundos de Investimento e Finanças Estruturadas traz informações sobre os principais atos administrativos, normativos e textos legais relacionados à regulamentação do setor de fundos de investimento, gestão de recursos e finanças estruturadas.

Este material tem caráter informativo, e não deve ser utilizado para a tomada de decisões.

Aconselhamento jurídico específico poderá ser prestado por um de nossos advogados.

CVM edita regras para portabilidade de investimentos do mercado de capitais

Em 26 de agosto de 2024, a Comissão de Valores Mobiliários (“CVM”) editou a Resolução CVM nº 210 (“Resolução CVM 210”), que estabelece as regras e os procedimentos para a portabilidade de investimentos em valores mobiliários, e a Resolução CVM nº 209, que promove alterações pontuais em outras normas, complementando a Resolução CVM 210. As duas normas representam o marco inicial do aprimoramento da experiência de usuário com a portabilidade de investimentos em valores mobiliários.

Destacam-se as seguintes alterações:

- Solicitação de portabilidade de forma virtual, dispensando o preenchimento de formulários físicos ou o reconhecimento de assinaturas em cartório.

- Possibilidade de o investidor escolher se a portabilidade será realizada na origem, no destino ou junto ao depositário central.

- Transparência nos prazos estimados para a conclusão da portabilidade.

- Possibilidade de o investidor acompanhar o andamento da portabilidade em tempo real.

- Escalonamento de prazos para a efetivação da portabilidade, em razão da complexidade operacional de cada grupo de valores mobiliários.

- Disponibilização à CVM e às entidades reguladoras de dados quantitativos sobre a portabilidade, permitindo que sejam identificadas as instituições que reiteradamente atrasarem a efetivação da portabilidade ou que apresentarem um número elevado de recusas às solicitações de portabilidade.

- O descumprimento sistemático de prazos para a efetivação da portabilidade ou de represamento injustificado do processamento da portabilidade será caracterizado como infração grave.

Além das mudanças mencionadas, vale destacar aquelas que foram objeto da consulta pública, aberta em 03 de outubro de 2023, sendo elas:

- Substituição das três etapas distintas (diligências preliminares, complementares e efetivação) por uma única etapa, englobando os atos destinados à identificação e superação de impedimentos bem como à efetivação da portabilidade.

- Atuação do custodiante ou intermediário de destino para auxiliar o investidor no momento da portabilidade.

- Possibilidade de solicitar a portabilidade por meio de formulário físico.

- Depositários centrais e escrituradores não terão o dever de atuar sobre preço unitário e preço de aquisição dos valores mobiliários depositados e escriturados, respectivamente. Além disso, o dever de armazenar e transmitir informações históricas deverá recair apenas sobre o custodiante ou intermediário de origem.

- Transferências com alteração de titularidade não serão englobadas pelas normas de portabilidade.

- As entidades registradoras terão a faculdade de receber solicitações de portabilidade, desde que observadas as regras aplicáveis aos depositários centrais.

- A portabilidade de derivativos será restrita aos contratos que contem com interposição de contraparte central garantidora.

- As transferências entre depositários centrais ou entidades registradoras não serão objeto da norma de portabilidade, mas a matéria poderá ser revisitada tão logo a interoperabilidade entre depositários centrais e entre entidades registradoras seja equacionada no mercado de capitais brasileiro.

Para mais informações confira o client alert sobre o tema, elaborado pela equipe do Demarest especializada em mercado financeiro.

Para mais informações, acesse a notícia da CVM.

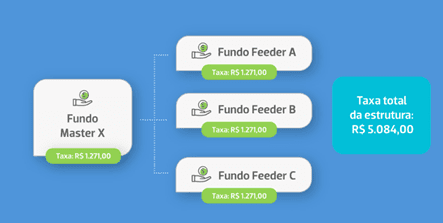

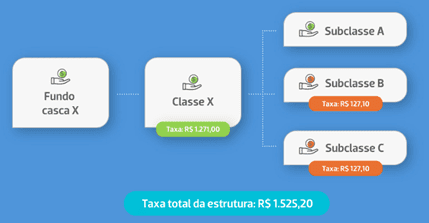

Mudança na cobrança da taxa de registro dos fundos financeiros

Em 01 de outubro de 2024, a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (“Anbima”) irá adotar uma nova forma de cobrança para registro dos fundos de investimento.

O registro da classe de fundo segue inalterado a R$ 1.271,00. Somente a partir da segunda subclasse registrada será cobrado o valor de R$ 127,10 por subclasse. Em outras palavras, o valor cheio deverá ser pago apenas para o registro da classe de um fundo, sendo necessário realizar o pagamento de 10% desse valor para registro das subclasses, a partir da segunda subclasse. Com essa alteração, a Anbima busca minimizar o impacto para o mercado em até 70% em relação ao custo atual, conforme demonstrado abaixo:

|

|

| Estrutura atual | Estrutura a partir de 01 de outubro de 2024 |

Para mais informações, acesse a notícia da Anbima.

Nova ferramenta para pesquisa de jurisprudência da CVM é disponibilizada

Em 19 de agosto de 2024, a CVM disponibilizou nova ferramenta de busca de jurisprudência, buscando fornecer ao público uma opção de pesquisas “mais refinadas e detalhadas em votos proferidos por relatores da CVM”, de acordo com Bolívar Vivacqua, gerente de Inteligência em Investigação da CVM.

A CVM disponibilizou uma pasta compactada com os arquivos, além de um manual de orientações para o novo sistema de pesquisa de jurisprudência.

Para mais informações, acesse a notícia da CVM.

CMN regulamenta cálculo da taxa de juros legal, segundo nova redação do art. 406 do Código Civil

Confira o alert elaborado pela equipe especializada em mercado financeiro do Demarest acerca da Resolução do Conselho Monetário Nacional (“CMN”) nº 5.171, a qual regula a metodologia de cálculo e a forma de aplicação da Taxa Legal, prevista no artigo 406 do Código Civil Brasileiro (“CCB”), conforme alterado pela Lei nº 14.905, de 28 de junho de 2024.

CVM promove alterações pontuais nas Resoluções nº 47, nº 80, nº 160 e nº 161

Em 13 de agosto de 2024, a CVM editou as Resoluções nº 207 e nº 208 (“Resolução CVM 207” e “Resolução CVM 208”) para modificar algumas normas vigentes da CVM no que diz respeito à cobrança de multas cominatórias no caso de atraso na entrega de informações e uniformização das restrições aplicáveis à negociação em mercado secundário de determinados títulos de securitização adquiridos em ofertas públicas de distribuição.

A Resolução CVM 207 alterou:

- O Anexo A da Resolução CVM nº 47, de 31 de agosto de 2021, para: (a) incluir os coordenadores de ofertas públicas entre os agentes sujeitos a multas cominatórias, com a fixação de multas diárias para atrasos na entrega do formulário de referência; e (b) adaptar o anexo mencionado às alterações decorrentes da Resolução CVM nº 175, de 23 de dezembro de 2023.

- O art. 63 da Resolução CVM nº 80, de 29 de março de 2022, o qual dispõe sobre multas cominatórias provenientes do descumprimento de prazos na entrega de informações periódicas, para prever a possibilidade de aplicar multas em razão do atraso na prestação de informações eventuais.

- A Resolução CVM nº 161, de 13 de julho de 2022, para: (a) adicionar o art. 22-A, o qual prevê expressamente a possibilidade de aplicação de multas diárias para os coordenadores que descumprirem os prazos para entrega de informações periódicas; e (b) esclarecer o prazo para envio e previsão de direcionamento à Superintendência de Registro de Valores Mobiliários (SRE) do relatório referente ao ano civil imediatamente anterior à data de entrega das conclusões dos exames efetuados.

A Resolução CVM 208 alterou:

- A Resolução CVM nº 160, de 13 de julho de 2022, para: (a) uniformizar as restrições de negociação aplicáveis à revenda de debêntures e títulos de securitização; (b) incluir menção expressa a ofertas subsequentes de BDR patrocinado nível III no art. 28, sobre o rito de registro de distribuição de valores mobiliários; e (c) retificar as remissões envolvendo o art. 26, VII, com menção expressa às alíneas “c” e “d”, por meio do art. 87, sobre as exceções às restrições de negociação. De acordo com a alteração, a oferta pode ser realizada automaticamente se subsequente de distribuição de cotas de fundo de investimento fechado não exclusivo destinada ao público investidor em geral desde que: (1) tenha havido oferta anterior objeto de análise prévia da CVM; ou (2) o requerimento de registro tenha sido previamente analisado por entidade autorreguladora autorizada pela CVM.

Para mais informações, acesse as Resoluções CVM 207 e 208 e a notícia da CVM.

Investimentos em infraestrutura: retornos e impactos positivos para a sociedade

Os fundos de infraestrutura são ferramentas importantes para o financiamento de projetos do setor de infraestrutura no Brasil, tendo em vista que o país ainda enfrenta um enorme déficit de infraestrutura, embora tenham sido realizados investimentos expressivos nos últimos anos.

Em 23 de julho de 2024, a Anbima disponibilizou um novo episódio do podcast “Vai Fundo”, o qual contou com dois convidados: Michelle Lauande, gestora dos fundos de infraestrutura da Santander Asset, e Marcelo Souza, sócio do Pátria Investimentos e CIO das verticais Infra Core e Infra Crédito.

Os convidados esclareceram que os fundos de infraestrutura ainda são muito novos, mas estão em desenvolvimento e apresentam um potencial de crescimento, principalmente em razão do advento da Lei nº 14.801, de 09 de janeiro de 2024, que dispõe sobre as debêntures de infraestrutura, buscando a atração de investidores. Outros produtos que vêm atraindo o interesse dos investidores são os fundos de infraestrutura (FI-Infra) e os fundos de participações em infraestrutura (FIP-IE), tanto em razão do retorno financeiro que proporcionam quanto da contribuição para o desenvolvimento econômico do país.

Além disso, a necessidade e importância de uma equipe especializada e experiente também foi tema de discussão para, simultaneamente, identificar e mitigar os riscos e potencializar os ganhos. Ambos concordam que o setor tem grande potencial de crescimento, com mais estratégias de investimento desenvolvidas para buscar retornos superiores e diversificação, beneficiando os investidores e a infraestrutura nacional.

Para mais informações, acesse a notícia da Anbima.

Resoluções da CMN criam COE de crédito e promovem alterações em instrumentos do mercado de capitais

Em 22 de agosto de 2024, o CMN publicou normas – inclusive para atender a pedidos realizados pela Anbima – que alteram e aprimoram instrumentos do mercado de capitais das seguintes normas:

- Resolução CMN nº 5.166, que dispõe sobre o Certificado de Operações Estruturadas (“COE”) – um produto criado pela Anbima em conjunto com o Banco Central do Brasil (BC) após mais de dez anos de trabalho – e que tem como referência as Credit Linked Notes do mercado internacional.

O COE representa: (a) uma alternativa de investimento para os investidores e, consequentemente, a diversificação do portfólio e acesso a novos mercados; (b) a diversificação da carteira de crédito para os emissores, principalmente; e (c) um incentivo ao mercado secundário de títulos privados de renda fixa ao mercado em geral, especialmente pelo estímulo à ampliação da liquidez dos ativos subjacentes.

- Resolução CMN nº 5.167, que altera a Resolução CMN nº 5.070, de 20 de abril de 2023, sobre derivativos de crédito, resultado de um trabalho conjunto com a Anbima, para ampliar o rol de eventos de crédito. A alteração consistiu em detalhar os eventos de crédito em conformidade com os padrões internacionais reconhecidos e praticados pelo mercado de derivativos de crédito.

- Resolução Conjunta nº 11, que revoga a Decisão Conjunta BC/CVM nº 13, de 14 de março de 2003, sobre as condições de remuneração das debêntures de distribuição pública e dos certificados de recebíveis imobiliários.

- Resolução CMN nº 5.163, que altera a Resolução CMN nº 5.118, de 01 de fevereiro de 2024 (“Resolução CMN 5.118”), sobre lastro da emissão de Certificados de Recebíveis do Agronegócio e de Certificados de Recebíveis Imobiliários, para incluir restrições também sobre o lastro da emissão de Certificados de Direitos Creditórios do Agronegócio.

- Resolução CMN nº 5.168, para alterar o prazo mínimo de vencimento das Letras de Crédito Imobiliário e Letras de Crédito do Agronegócio de 12 para 9 meses, quando não atualizadas por índice de preços.

- Resolução CMN nº 5.169, que dispõe sobre as condições de emissão de Letra de Crédito do Desenvolvimento, que somente pode ser emitida por bancos de desenvolvimento.

Para mais informações, acesse a notícia da Anbima.

Regras de transparência na remuneração por distribuição de produtos entram em audiência pública

Em 22 de agosto de 2024, a Anbima abriu audiência pública para padronizar a forma como as instituições devem definir e divulgar as remunerações recebidas pela comercialização de serviços e produtos de investimento, para adequar o Código de Distribuição de Produtos de Investimento e o Código de Negociação de Instrumentos Financeiros à Resolução CVM nº 179, de 14 de fevereiro de 2023. A resolução dispõe sobre a transparência das remunerações na comercialização de produtos e os conflitos de interesse que surgem dessa relação. Tais alterações entrarão em vigor em 01 de novembro de 2024.

Alterações no Código de Distribuição de Produtos de Investimento:

Com o intuito de instruir os investidores a respeito da remuneração dos distribuidores no momento do investimento, as instituições deverão manter as informações quantitativas das remunerações relacionadas à comercialização de valores mobiliários na parte logada de seus sites. Caso o contato do investidor seja feito por meio telefônico, por exemplo, as instituições deverão disponibilizar o informe em até três dias úteis.

As instituições também deverão disponibilizar aos investidores um extrato com essas informações. O documento referente a novembro e dezembro de 2024 deverá ser disponibilizado em janeiro de 2025, e os demais deverão ser fornecidos trimestralmente.

Os investidores de fundos devem ser informados sobre a taxa efetiva e a estimativa da taxa de distribuição variável no momento da contratação, cuja informação deverá ser acompanhada de um aviso de que tal estimativa pode variar e, portanto, diferir do extrato trimestral, em conformidade com os acordos comerciais existentes entre o distribuidor e o gestor do fundo.

Por fim, foi proposto que o código determine que as remunerações sobre os serviços de intermediação no exterior também sejam divulgadas aos investidores.

Alterações no Código de Negociação de Instrumentos Financeiros:

As alterações propostas ao Código de Negociação de Instrumentos Financeiros visam ajudar as instituições a definirem a remuneração recebida pela distribuição de alguns produtos, como a Letra Imobiliária Garantida e a Letra Financeira, distribuídas publicamente, e o Certificado de Operações Estruturadas. Isso se deve ao fato de algumas operações possuírem uma estrutura complexa, que dificulta a definição de parâmetros claros de remuneração.

A proposta é que as instituições sejam obrigadas a manter um documento, o qual será supervisionado pela Anbima, com a descrição dos procedimentos adotados para verificar a remuneração. Além disso, buscando padronizar a remuneração, também foram definidos requisitos mínimos, que serão aceitos para cada produto.

Para mais informações, acesse a notícia da Anbima

Decisão do CMN harmoniza regras para lastros elegíveis de CDCA

Em reunião ordinária realizada em 22 de agosto de 2024, o CNM, por meio da Resolução nº 5.163, de 22 de agosto de 2024 (“Resolução 5.163”), promoveu alterações à Resolução nº 5.118, para harmonizar as condições de emissão dos Certificados de Direitos Creditórios do Agronegócio (“CDCA”) com as regras vigentes para os Certificados de Recebíveis do Agronegócio (“CRA”) e os Certificados de Recebíveis Imobiliários (“CRI”).

Os CDCA são títulos de crédito vinculados a direitos creditórios originários de negócios realizados entre produtores rurais, ou suas cooperativas, e terceiros, de livre negociação, que representam uma promessa de pagamento em dinheiro. A alteração regulatória tem como objetivo aumentar a eficiência das políticas voltadas ao agronegócio, assegurando que esses títulos sejam lastreados em operações compatíveis com as finalidades que justificaram a sua criação.

Para preservar as operações em processo de emissão, as medidas aprovadas pelo CMN, por meio da Resolução 5.163, não incidirão sobre os CDCA já distribuídos ou cujas ofertas de distribuição pública já tenham sido objeto de requerimento junto à Comissão de Valores Mobiliários.

Para mais informações, acesse a notícia da CVM.

Vai Fundo: multimercados enfrentam tempestade perfeita

Em 10 de julho de 2024, foi divulgado um novo episódio do podcast da Anbima “Vai Fundo”, sobre as razões pelas quais os fundos multimercados estão enfrentando um dos momentos mais desafiadores da sua história. O episódio contou com dois convidados: Sara Delfim, sócia-fundadora da Dahlia Capital, e Rodrigo Natali, CIO da Skopos Investimentos.

Os convidados iniciaram diferenciando os dois tipos de fundos multimercados: aqueles que investem muito mais em renda fixa do que variável, e aqueles mais diversificados, investindo principalmente na bolsa de valores. Os convidados ainda explicaram que os fundos multimercados mais diversificados foram os que apresentaram a pior performance. Segundo Sara e Rodrigo, isso se deu em razão de o Brasil ter apresentado, nos dois últimos anos, um cenário macro desafiador, tendo em vista, principalmente, as dificuldades enfrentadas pelos Estados Unidos em controlar a inflação bem como as incertezas no mercado fiscal.

Diante disso, os gestores tiveram dificuldades com as projeções de mercado, estimulando nos investidores a sensação de desconfiança em relação aos produtos – o que culminou na retirada dos investimentos em fundos multimercado.

Para mais informações, acesse a notícia da Anbima e escute o podcast na íntegra.

CVM condena acusados por violação ao dever de diligência em aquisição de ativos por fundos de investimento

Em 09 de julho de 2024, o Colegiado da CVM julgou dois processos administrativos sancionadores (“PAS”) conexos, instaurados pela Supervisão de Investidores Institucionais (“SIN”), para apurar suposta violação, por uma determinada gestora de fundos e seu sócio, do dever de diligência na aquisição de Cédulas de Crédito Bancário emitidas por duas sociedades anônimas diferentes (“CCB1” e “CCB2”).

Os seguintes fatos, arguidos pela SIN, caracterizaram a falta de diligência da gestora com relação às CCB1:

- ocorrência de transações entre partes relacionadas, já que um diretor de uma das emitentes das CCBs era sócio da gestora;

- descumprimento dos regulamentos dos fundos, adquirindo ativos em desconformidade com a avaliação de crédito mínima exigida; e

- fragilidades na formalização e no teor das garantias das operações, considerando que o valor do imóvel alienado fiduciariamente somente teria chegado ao valor que chegou para que a gestora pudesse apresentar uma garantia que aparentasse ser de valor suficiente para justificar a operação.

O fundo e seu sócio apresentaram, conjuntamente, uma proposta de termo de compromisso, a qual foi aceita pelo Colegiado da CVM em 18 de fevereiro de 2021.

Quanto à falta de diligência das CCB2, a SIN questionou a legitimidade do relatório de análise de crédito em razão de indícios de que o documento não teria sido elaborado antes da aquisição do ativo. Segundo a SIN, o relatório: (i) possui uma única página, não datada, e sem qualquer assinatura; (ii) foi apresentado à fiscalização da CVM, pela gestora, apenas quando questionada sobre o fato de ter sido elaborado após a aquisição das CCB2; (iii) não foi mencionado no checklist de documentos.

Além disso, outro argumento suscitado pela SIN envolveu o relatório de acompanhamento das CCB2, elaborado pelo agente fiduciário da operação, revelando que: (i) os dois avalistas das CCB2 tinham histórico de pendências financeiras; (ii) a situação cadastral da emitente demonstrou mais de R$ 3 milhões entre refinanciamentos, protestos e dívidas vencidas logo após a emissão das CCB2; (iii) logo após a emissão das CCB2, a situação cadastral de seus sócios foi resolvida por meio da supressão de pendências que remontavam ao valor aproximado de R$ 1,5 milhões; (iv) nenhum outro investidor decidiu aderir à emissão das CCB2.

Por fim, com relação às garantias (créditos provenientes das vendas da companhia e créditos provenientes de recursos e aplicações financeiras da empresa), a SIN alegou que elas teriam se tornado totalmente ineficazes, pois o relatório de rating indicava que: (i) as CCB2 tinham por finalidade satisfazer obrigações de curto prazo para melhorar a saúde financeira da empresa; (ii) os gráficos do relatório de rating demonstravam queda expressiva do lucro líquido da companhia.

Diante dos fatos expostos, o Colegiado da CVM entendeu que a gestora dos fundos violou o dever de diligência ao fazer os fundos que geria adquirirem ativos com grau de risco superior ao permitido pelos respectivos regulamentos. Com relação às CCB2, o Colegiado entendeu que a conduta foi ainda mais grave, por ter envolvido a aceitação de garantias aquém do previsto no regulamento.

Dessa forma, com relação ao primeiro PAS, a gestora foi condenada ao pagamento de pena-base no valor de R$ 240 mil, com aplicação de atenuantes de 15% por bons antecedentes, tendo como valor final R$ 204 mil. Ao sócio, a pena aplicada foi de R$ 102 mil. Com relação ao segundo PAS, a gestora foi condenada ao pagamento de pena-base no valor de R$ 300 mil, sem a aplicação de atenuantes, sendo a pena do sócio fixada no valor de R$ 150 mil.

Para mais informações, acesse o relatório e o voto do diretor relator João Accioly.

Sócios Relacionados

Áreas Relacionadas

Investimentos Alternativos Mercado de Capitais Fundos de Investimento e Gestão de Recursos